19日重要公告集锦:恒大人寿认购宝鹰股份定增

宝鹰股份拟定增近20亿元恒大人寿认购入股

宝鹰股份公告,拟9.42元/股非公开发行不超过209,976,645股,募集资金不超过197,798万元,在扣除发行费用后将全部用于补充流动资金。第一大客户恒大地产的关联方恒大人寿认购6900万股,发行完成后,恒大人寿持股比例将由1.83%提升至6.25%,成为公司重要股东。公司股票4月20日复牌。

发行对象为恒大人寿保险有限公司、西藏东方富通投资有限公司、古少明、李素玉、古少波、古朴、古少扬共计7名认购对象。古少明为发行人控股股东,古少波为发行人董事长和总经理,古朴为发行人董事和副总经理。古少明、古少波、古朴、古少扬为兄弟关系。恒大人寿认购6.5亿元,东方富通认购6亿元,李素玉认购1亿元。

公司表示,在本次非公开发行中,恒大人寿作为认购对象参与本次非公开发行,发行完成后将成为公司重要股东,公司与恒大地产在资本层面实现强强联合,进而推动双方在产业资源与业务发展方面的战略合作上升至更高更深的层级。同时,恒大人寿此次入股公司,将有利于优化公司股东结构,进一步提升公司治理水平。本次非公开发行,将是公司产业运营与资本运作协同发展的重要里程牌。

博信股份获康盛投资三度举牌20日停牌核查

博信股份4月19日晚间公告称,公司股东西藏康盛投资管理有限公司(简称“康盛投资”)于4月12日至19日通过集中竞价增持公司股份1150.01万股,占公司总股本的5.00%,增持均价为24.74元/股。此次增持后,截至4月19日,康盛投资合计持有公司股份约3450万股,持股比例达到公司总股本的15%。

资料显示,康盛投资是上市公司大名城的控股子公司。简式权益变动报告书显示,康盛投资的两大股东中,其中深圳名城金控(集团)持有其70%的股权,上海康橙投资管理股份有限公司持有其30%的股权。进一步追溯,深圳名城金控(集团)为大名城的全资子公司。

对于此次举牌,康盛投资表示,其坚定看好中国资本市场发展,秉承价值投资理念,希望通过此次股份增持,长期持有上市公司股份,获取上市公司股权增值带来的收益,同时其在未来12个月内不排除进一步增持博信股份的可能性。

同日博信股份公告称,公司股票于4月15日、18日、19日连续三个交易日收盘价格涨幅偏离值累计达到20%,属于股票交易异常波动,公司需要对相关事项进行核查,经公司申请,公司股票于4月20日停牌一天,待公司完成相关核查工作并披露结果后复牌。

金贵银业定增募资18.8亿元控股股东参与认购

金贵银业公告,拟不低于11.76元/股非公开发行不超过15,986.39万股,募集资金总额不超过188,000万元,实际控制人曹永贵认购不低于20,000万元。公司股票4月20日复牌。

募资将用于“2000t/a高纯银清洁提取扩建项目”、“3万t/a二次锑资源综合利用项目”、“国家级企业技术中心建设项目”与“偿还银行贷款”。

本次非公开发行是公司实施发展战略的重要步骤,通过实施本次募投项目,公司的白银产能将达到2000吨/年,居于全球前列,进一步增强公司白银资源的核心竞争力;“3万t/a二次锑资源综合利用项目”的实施,将进一步提升公司的综合回收能力,在国家及地方政府资源综合回收利用税收优惠及政策补贴支持下,增强公司综合回收的盈利能力;“国家级企业技术中心建设项目”的实施,将进一步提高公司的研发能力,增强对白银下游重要应用领域、清洁冶炼和高效回收技术的研发,为打造公司“全产业链+”发展模式、形成从“矿山采选—冶炼回收—精深加工—创新业务”的新盈利模式,提供强有力的研发支持。

此外,公司披露了员工持股计划,参加人数不超过335人,募资1亿元,委托设立资产管理计划,募资2亿元购买公司股票。据测算,可购买公司股份1370万股,占公司总股本2.72%。

鎺ㄨ崘鏂囩珷

涓轰粈涔堝箍鍙戜俊鐢ㄥ崱婵€娲诲け璐� 鍙兘鏄繖涓師鍥�

涓轰粈涔堝箍鍙戜俊鐢ㄥ崱婵€娲诲け璐� 鍙兘鏄繖涓師鍥�闅忕潃淇$敤鍗$殑鏅強锛屼笉灏戜汉閮界敵璇蜂簡淇$敤鍗★紝浣嗘垚鍔熷姙鐞嗕俊鐢ㄥ崱鍚庨兘鏄渶瑕侀€氳繃婵€娲绘墠鑳借繘琛屾秷璐逛娇鐢ㄧ殑锛岄儴鍒嗘寔鍗′汉鍗撮亣鍒颁簡骞垮彂淇$敤鍗℃縺娲诲け璐ョ殑鎯呭喌锛岀┒绔熸槸涓轰粈涔堝憿锛熶负浠€涔堚€�

鎷嶆媿璐蜂笅娆剧巼鎬庝箞鏍� 閫氳繃鐜囬潪甯搁珮

鎷嶆媿璐蜂笅娆剧巼鎬庝箞鏍� 閫氳繃鐜囬潪甯搁珮鎷嶆媿璐峰凡鎴愮珛鏈�20骞达紝鏄垜鍥介鍏堢殑浜掕仈缃戦噾铻嶅钩鍙帮紝涓轰釜浜哄拰浼佷笟鎻愪緵澶氬厓鍖栫殑淇¤捶鏈嶅姟锛屽府鍔╁ぇ瀹跺害杩囪祫閲戠揣缂哄洶澧冿紝閭d箞鎷嶆媿璐蜂笅娆剧巼鎬庝箞鏍凤紵鍏跺疄涓昏鍙楄繖浜涘洜绱犲奖鍝嶃€傛牴鈥�

淇$敤鍊熻捶鏈夊摢浜涘钩鍙� 鎺ㄨ崘鍑犳鎸佺墝鐨勬瑙勬満鏋�

淇$敤鍊熻捶鏈夊摢浜涘钩鍙� 鎺ㄨ崘鍑犳鎸佺墝鐨勬瑙勬満鏋�鎵嬪ご璧勯噾涓嶈冻锛岀浉淇″緢澶氫汉閮介亣杩囷紝澶ч儴鍒嗕汉閮芥槸閫氳繃璐锋鐨勬柟寮忔潵绛归泦璧勯噾浜嗭紝鑰屽競闈㈠€熻捶骞冲彴鐞崇悈婊$洰锛岀敤鎴峰彲浠ユ牴鎹嚜韬儏鍐甸€夋嫨閫傚悎鑷繁鐨勮捶娆惧钩鍙帮紝閭d箞淇$敤鍊熻捶鏈夊摢浜涘钩鈥�

鏀粯瀹濊瘽璐瑰厖鍊兼病鍒拌处鎬庝箞鍔� 鏈€濂界殑澶勭悊鏂规硶鍦ㄦ

鏀粯瀹濊瘽璐瑰厖鍊兼病鍒拌处鎬庝箞鍔� 鏈€濂界殑澶勭悊鏂规硶鍦ㄦ闅忕潃浜掕仈缃戠鎶€鐨勫彂灞曪紝鐜板湪鎴戜滑瓒充笉鍑烘埛灏辫兘璇濊垂鍏呭€硷紝鐢ㄦ埛杈撳叆鎵嬫満鍙凤紝閫夋嫨鍏呭€奸噾棰濓紝鍗冲彲瀹屾垚璇濊垂鍏呭€兼湇鍔★紝鍙槸鏀粯瀹濊瘽璐瑰厖鍊兼病鍒拌处鎬庝箞鍔烇紵涓嬮潰瑙e喅鏂规硶浠嬬粛銆傛敮浠樺疂鈥�

鏇濆皬绾功鏂颁竴杞鍛� 姝e湪杩涜浜哄憳鐩樼偣锛�

鏇濆皬绾功鏂颁竴杞鍛� 姝e湪杩涜浜哄憳鐩樼偣锛�浠婂勾澶氫釜琛屼笟涓嶆櫙姘旓紝鎸佺画鏇濆嚭瑁佸憳鐨勬秷鎭紝杩欒鎴戜滑鎵撳伐涓€鏃忛毦浠ユ帴鍙楋紝瀹虫€曡嚜宸变篃琚鍛樹簡銆傜劧鑰�7鏈�5鏃ユ湁娑堟伅鎸囧嚭锛屽皬绾功灏嗕細寮€鍚柊涓€杞鍛樿鍒掞紝鐩墠宸茬粡鍒颁簡閿丠C闃垛€�

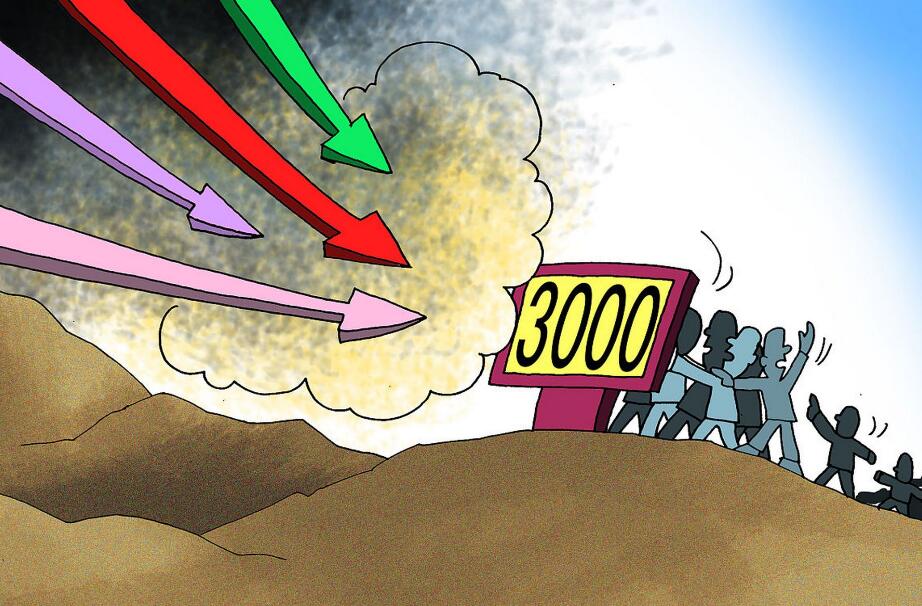

涓撳绉癆鑲�100涓囩偣鍙湡 璇磋瘽瑕佸寰楄捣鑷繁鑹績

涓撳绉癆鑲�100涓囩偣鍙湡 璇磋瘽瑕佸寰楄捣鑷繁鑹績杩戞棩锛屼笓瀹惰A鑲′笉浼氭案杩滃彧淇濆崼3000鐐癸紝鏃堕棿澶熼暱A鑲�100涓囩偣鍙湡鐨勮█璁哄紩鍙戠儹璁紝璇ヨ鐐硅堪鏉ヨ嚜浜庝腑娉拌祫绠¤仈甯甯姇璧勫畼濮滆瘹鍦�6鏈�27鏃ヤ腑閲戣储瀵屼簯浼氬鍘呫€傜綉鍙嬪鈥�

澶氬湴瀹e竷鍙栨秷鏃呮父鏅尯瀹炲悕鍒堕绾� 娉ㄦ剰锛侀儴鍒嗘櫙鍖鸿繕闇€棰勭害鐨�

澶氬湴瀹e竷鍙栨秷鏃呮父鏅尯瀹炲悕鍒堕绾� 娉ㄦ剰锛侀儴鍒嗘櫙鍖鸿繕闇€棰勭害鐨�6鏈堜互鏉ワ紝澶氬湴鏅尯鍙戝竷鏈€鏂拌瀹氾紝鍏ㄩ潰鍙栨秷鏅尯瀹炲悕鍒堕绾︼紝鏃犻渶棰勭害鍧囧彲杩涘叆鏅尯娓哥帺銆佸弬瑙傘€備絾闇€瑕佹敞鎰忕殑鏄紝骞堕潪鎵€鏈夋櫙鍖轰笉闇€瑕侀绾︼紝姣斿鍖椾含鏁呭銆佸浗瀹跺崥鐗╅銆佸ぉ瀹夐棬鈥�

浜掕仈缃戠殑閲戣瀺妯″紡鏈夊摢浜� 鐪嬪畬灏辨槑鐧戒簡

浜掕仈缃戠殑閲戣瀺妯″紡鏈夊摢浜� 鐪嬪畬灏辨槑鐧戒簡杩戝嚑骞达紝闅忕潃浜掕仈缃戠殑杩呯寷鍙戝睍锛屼簰鑱旂綉閲戣瀺姝f垚涓哄叏鐞冮噾铻嶈涓氱殑閲嶈缁勬垚閮ㄥ垎锛屼簰鑱旂綉閲戣瀺棰犺浼犵粺閲戣瀺妯″紡锛屽紑鍚簡涓€涓叏鏂扮殑閲戣瀺鏃朵唬锛屽浠婁簰鑱旂綉鐨勯噾铻嶆ā寮忔湁鍝簺鍛紵绗€�

铓傝殎鍊熷憲琚叧濡備綍寮€閫� 浣跨敤浠ヤ笅鏂规硶鎭㈠

铓傝殎鍊熷憲琚叧濡備綍寮€閫� 浣跨敤浠ヤ笅鏂规硶鎭㈠鍊熷憲鏄殏铓侀噾鏈嶄笂绾跨殑娑堣垂淇¤捶鏈嶅姟鍝佺墝锛岀敱浜庡叾骞冲彴瀹炲姏鑳屾櫙寮哄ぇ锛屼娇鐢ㄧ殑瀹㈡埛涔熸槸闈炲父澶氾紝浣嗘槸鏈夌殑鍊熸浜轰娇鐢ㄩ€斾腑琚叧闂簡锛岄偅涔堣殏铓佸€熷憲琚叧濡備綍寮€閫氾紵涓嬮潰鏁欎綘鎬庝箞蹇€熸仮鈥�

浜插瘑浠樻€庝箞璁剧疆淇$敤鍗� 璁剧疆娴佺▼灏辨槸杩欎箞绠€鍗�

浜插瘑浠樻€庝箞璁剧疆淇$敤鍗� 璁剧疆娴佺▼灏辨槸杩欎箞绠€鍗�浜插瘑浠樼被浼间簬閾惰鐨勯檮灞炲崱鍔熻兘锛岃繖鏄敮浠樺疂鎵撻€犵殑鍩轰簬浜叉儏鍏崇郴鏈嶅姟鐨勮处鎴蜂綋绯伙紝寮€閫氶潰鍚戠殑瀵硅薄閫氬父鏄埗姣嶃€佸瓙濂虫垨鑰呯埍浜虹瓑绛夛紝閭d箞浜插瘑浠樻€庝箞璁剧疆淇$敤鍗″憿锛熸敮浠樺疂浜插瘑浠橈紙鈥�

鍏Н閲戣捶娆惧鎵圭姸鎬佹湁鍝簺 鍒嗕负涓変釜闃舵

鍏Н閲戣捶娆惧鎵圭姸鎬佹湁鍝簺 鍒嗕负涓変釜闃舵鐩告瘮鍟嗕笟璐锋涔版埧锛屽叕绉噾璐锋涔版埧鏇村彈闈掔潗锛屽洜涓哄畠鍏锋湁鍒╂伅浣庛€佽繕娆炬湡闄愰暱銆佽捶娆鹃搴﹂珮绛変紭鍔匡紝鑰屽叕绉噾璐锋鏈変竴涓鏍歌繃绋嬶紝閭d箞鍏Н閲戣捶娆惧鎵圭姸鎬佹湁鍝簺锛熶竴鑸潵璇达紝鍏€�

鍏夊ぇ淇$敤鍗″浣曚慨鏀归鐣欐墜鏈哄彿鐮� 閲囧彇浠ヤ笅鏂规硶鎿嶄綔

鍏夊ぇ淇$敤鍗″浣曚慨鏀归鐣欐墜鏈哄彿鐮� 閲囧彇浠ヤ笅鏂规硶鎿嶄綔淇$敤鍗″叿澶囨彁鍓嶆秷璐硅繖涓紭鐐癸紝鍙互瑙e喅浜轰滑褰撳墠閬囧埌鐨勮祫閲戦棶棰橈紝鎵€浠ョ幇鍦ㄥぇ閮ㄥ垎浜洪兘鍔炵悊浜嗗ソ鍑犲紶淇$敤鍗★紝淇$敤鍗$敵璇烽兘浼氶鐣欐墜鏈哄彿锛岄偅涔堝厜澶т俊鐢ㄥ崱濡備綍淇敼棰勭暀鎵嬫満鍙风爜锛熲€�

鏀粯瀹濅綑棰濆疂瀛�3000涓€澶╂湁澶氬皯鏀剁泭 甯綘浼扮畻鍑烘潵浜�

鏀粯瀹濅綑棰濆疂瀛�3000涓€澶╂湁澶氬皯鏀剁泭 甯綘浼扮畻鍑烘潵浜�浣欓瀹濈殑鏀剁泭纭疄瓒婃潵瓒婁綆浜嗭紝浣嗚繕鏄湁涓嶅皯鐨勭敤鎴峰埌浣欓瀹濈悊璐㈣禋閽憋紝鎴栬瀹夊叏搴︽瘮杈冮珮锛屽悓鏃朵綑棰濆疂鐨勮祫閲戝彲浠ヨ繘琛屾秷璐逛粯娆剧殑锛岄偅涔堟敮浠樺疂浣欓瀹濆瓨3000涓€澶╂湁澶氬皯鏀剁泭锛熲€�

绉佸嫙鍩洪噾鐨勯闄╁湪鍝噷 鍖呮嫭杩欏嚑鏂归潰椋庨櫓

绉佸嫙鍩洪噾鐨勯闄╁湪鍝噷 鍖呮嫭杩欏嚑鏂归潰椋庨櫓鎶曡祫鑰呰鐭ラ亾锛屼换浣曟姇璧勯兘瀛樺湪椋庨櫓锛屾病鏈夌粷瀵瑰畨鍏ㄧ殑鎶曡祫锛屽寘鎷鍕熷熀閲戜氦鏄擄紝骞朵笖绉佸嫙鍩洪噾椋庨櫓鏉ヨ嚜浜庡鏂归潰锛屾姇璧勮€呰鍏呭垎浜嗚В骞惰€冭檻鍚勭娼滃湪椋庨櫓锛岄偅涔堢鍕熷熀閲戠殑椋庨櫓鍦ㄥ摢鈥�

瀹滀汉璐锋彁鐜版病鏈夊埌璐︽槸浠€涔堟儏鍐� 甯歌鐨勬儏鍐垫湁杩欎簺

瀹滀汉璐锋彁鐜版病鏈夊埌璐︽槸浠€涔堟儏鍐� 甯歌鐨勬儏鍐垫湁杩欎簺瀵逛簬缁忓父缃戣捶鐨勬湅鍙嬶紝鐩镐俊瀵瑰疁浜鸿捶涔熶笉闄岀敓浜嗭紝杩欐槸涓烘湁鍊熸闇€姹傜殑缃戝弸鍜屾湁鐞嗚储闇€姹傜殑鍑哄€熶汉鎼缓鐨勭綉缁滀簰鍔ㄥ钩鍙般€傚彧鏄湁鐢ㄦ埛鍑虹幇浜嗗疁浜鸿捶鎻愮幇娌℃湁鍒拌处锛屼笅闈㈠師鍥犲垎鏋愩€傚疁浜衡€�